Hóa đơn đầu vào – hóa đơn đầu ra là gì? Chi tiết về hóa đơn đầu ra

Trong hoạt động kinh doanh, hóa đơn đóng vai trò vô cùng quan trọng, là công cụ giúp doanh nghiệp quản lý tài chính, theo dõi doanh thu và chi phí một cách chính xác. Tuy nhiên, không phải ai cũng hiểu rõ về các loại hóa đơn, đặc biệt là hóa đơn đầu vào và hóa đơn đầu ra. Bài viết của Finan sẽ đem lại góc nhìn rõ hơn về khái niệm, vai trò và quy trình xử lý hóa đơn đầu vào, hóa đơn đầu ra trong kinh doanh.

>>Có thể bạn quan tâm: Người Việt chi 800 tỷ đồng mỗi ngày mua online: Doanh nghiệp đứng đâu trên “bản đồ chi tiêu”?

1. Hóa đơn đầu vào và hóa đơn đầu ra là gì?

1.1. Khái niệm hóa đơn đầu vào

1.1.1. Định nghĩa hóa đơn đầu vào

Hóa đơn đầu vào là loại hóa đơn xuất hiện khi doanh nghiệp tiến hành mua sắm hàng hóa, nguyên vật liệu và sử dụng các dịch vụ để phục vụ cho mục đích sản xuất và kinh doanh. Đây là bằng chứng xác nhận việc mua hàng hoặc sử dụng dịch vụ, giúp doanh nghiệp ghi nhận chi phí và tính toán giá trị gia tăng (VAT) được khấu trừ.

1.1.2. Vai trò của hóa đơn đầu vào trong kinh doanh

Ghi nhận chi phí và quản lý tài chính

Hóa đơn đầu vào giúp doanh nghiệp ghi nhận chi phí mua sắm hàng hóa và dịch vụ. Điều này hỗ trợ quản lý tài chính hiệu quả và đảm bảo tính minh bạch, tuân thủ quy định thuế.

Khấu trừ thuế VAT

Hóa đơn đầu vào là cơ sở để tính toán thuế VAT khấu trừ, giảm gánh nặng thuế. Vì khi mua hàng hóa hoặc dịch vụ, doanh nghiệp phải trả VAT đầu vào (thường 10%) cho nhà cung cấp.

Thông tin về nhà cung cấp và giao dịch

Hóa đơn đầu vào cung cấp thông tin về nhà cung cấp và chi tiết giao dịch mua bán. Doanh nghiệp dùng thông tin này để đánh giá nhà cung cấp và tối ưu hóa chi phí mua sắm.

Hỗ trợ quy trình kinh doanh và phát triển bền vững

Hóa đơn đầu vào không chỉ cần thiết cho kế toán và quản lý chi phí mà còn giúp doanh nghiệp nâng cao quy trình kinh doanh. Thông tin từ hóa đơn đầu vào giúp tối ưu hóa chi phí và thúc đẩy sự phát triển bền vững.

Nguồn ảnh: Internet

1.2. Khái niệm hóa đơn đầu ra

1.2.1. Định nghĩa hóa đơn đầu ra

Hóa đơn đầu ra là loại hóa đơn do doanh nghiệp lập ra khi bán hàng hoặc cung cấp dịch vụ cho khách hàng. Hóa đơn này bao gồm thông tin chi tiết như tên hàng hóa hoặc dịch vụ, số lượng, đơn giá và tổng giá trị. Đây là chứng từ ghi nhận doanh thu và giúp doanh nghiệp tính toán thuế VAT phải nộp. Khi doanh nghiệp bán hàng hóa hoặc dịch vụ, họ thu VAT đầu ra từ khách hàng (thường là 10%).

1.2.2. Vai trò của hóa đơn đầu ra trong kinh doanh

Ghi nhận và xác định giá trị hàng hóa/dịch vụ

Hóa đơn đầu ra không chỉ là tài liệu thanh toán mà còn ghi nhận giá trị hàng hóa hoặc dịch vụ đã cung cấp. Đây là bằng chứng cho các giao dịch và cơ sở cho quy trình kế toán và báo cáo tài chính, giúp doanh nghiệp ghi nhận doanh thu và quản lý tài chính hiệu quả.

Căn cứ thanh toán và quản lý chi phí

Hóa đơn đầu ra cung cấp căn cứ để khách hàng thanh toán và quản lý chi phí. Nó ghi nhận số tiền thuế VAT mà doanh nghiệp thu từ khách hàng và nộp cho nhà nước.

Xây dựng lòng tin và minh bạch

Phát hành hóa đơn đầu ra chính xác và chi tiết giúp xây dựng lòng tin và đảm bảo sự minh bạch trong quan hệ kinh doanh, thể hiện cam kết của doanh nghiệp với khách hàng và đối tác.

Kiểm soát giao dịch và ghi nhận doanh thu/thuế

Lưu trữ và theo dõi hóa đơn đầu ra giúp doanh nghiệp kiểm soát giao dịch bán hàng, đảm bảo ghi nhận doanh thu và thuế đúng thời gian. Điều này tăng cường quy trình kinh doanh và tối ưu hóa quản lý, xây dựng uy tín trên thị trường.

>>Có thể bạn quan tâm: PnL là gì? Tầm quan trọng và cách tính PnL đối với doanh nghiệp

Nguồn ảnh: Internet

2. So sánh hai loại hóa đơn

| Yếu tố so sánh | Hóa đơn đầu vào | Hóa đơn đầu ra |

| Nguồn gốc | Hóa đơn mà doanh nghiệp nhận được khi mua hàng hóa, dịch vụ hoặc tài sản cố định từ nhà cung cấp. | Hóa đơn mà doanh nghiệp xuất ra khi bán hàng hóa, dịch vụ hoặc tài sản cố định cho khách hàng. |

| Ý nghĩa về Thuế | Là tài liệu để ghi nhận chi phí, khấu trừ thuế và quyết toán thuế với cơ quan thuế. | Là tài liệu để ghi nhận doanh thu, tính toán thuế và nộp thuế cho cơ quan thuế. |

| Ý nghĩa với hoạt động kinh doanh | Là căn cứ để tính toán chi phí đầu vào, hỗ trợ các quyết định tài chính, giá bán và thúc đẩy hoạt động kinh doanh. | Là căn cứ để xác định doanh thu, đánh giá hiệu quả kinh doanh và ra các quyết định chiến lược. |

| Chứng từ đi kèm | Bao gồm hợp đồng mua bán, phiếu nhập kho, phiếu thu, biên lai và biên bản thanh lý hợp đồng. | Bao gồm hợp đồng bán hàng, phiếu xuất kho, phiếu chi, hóa đơn và biên bản thanh lý hợp đồng. |

3. Chứng từ đi kèm với hóa đơn đầu ra

Khi phát hành hóa đơn đầu ra, doanh nghiệp cần kèm theo các chứng từ liên quan để đảm bảo tính hợp lệ và chính xác của hóa đơn. Các chứng từ này có thể bao gồm:

- Hợp đồng mua bán hàng hóa: Xác định các điều khoản và điều kiện của giao dịch mua bán hàng hóa, bao gồm danh mục hàng hóa, số lượng, đơn giá và các điều khoản liên quan khác.

- Phiếu xuất kho: Khi hàng hóa đã được vận chuyển đến khách hàng, phiếu xuất kho ghi nhận việc xuất hàng từ kho doanh nghiệp.

- Biên bản giao nhận hàng hóa hoặc dịch vụ: Ghi nhận việc giao nhận hàng hóa hoặc dịch vụ giữa doanh nghiệp và khách hàng.

- Phiếu thu và biên lai: Ghi lại việc thanh toán tiền giao dịch hàng hóa hoặc dịch vụ.

4. Quy định về hóa đơn đầu ra

4.1. Nội dung trên hóa đơn

Theo quy định tại Khoản 1 Điều 6 Nghị định 119/2018/NĐ-CP, hóa đơn bán hàng được coi là hợp lệ, hợp pháp bắt buộc phải có những tiêu thức sau:

- Tên hóa đơn, ký hiệu hóa đơn, ký hiệu mẫu số hóa đơn, số hóa đơn;

- Tên, địa chỉ, mã số thuế của người bán;

- Tên, địa chỉ, mã số thuế của người mua (nếu người mua có mã số thuế);

- Tên, đơn vị tính, số lượng, đơn giá hàng hóa, dịch vụ; thành tiền chưa có thuế giá trị gia tăng, thuế suất thuế giá trị gia tăng, tổng số tiền thuế giá trị gia tăng theo từng loại thuế suất, tổng cộng tiền thuế giá trị gia tăng, tổng tiền thanh toán đã có thuế giá trị gia tăng trong trường hợp là hóa đơn giá trị gia tăng;

- Tổng số tiền thanh toán;

- Chữ ký số, chữ ký điện tử của người bán;

- Chữ ký số, chữ ký điện tử của người mua (nếu có);

- Thời điểm lập hóa đơn điện tử;

- Mã của cơ quan thuế đối với hóa đơn điện tử có mã của cơ quan thuế;

- Phí, lệ phí thuộc ngân sách nhà nước và nội dung khác liên quan (nếu có)

Nguồn ảnh: Internet

4.2. Thời điểm xuất hóa đơn

Thời điểm xuất hóa đơn đầu ra là khi hoàn thành việc cung cấp hàng hóa hoặc dịch vụ, hoặc khi nhận được thanh toán (tùy theo điều kiện nào đến trước). Việc xuất hóa đơn đúng thời điểm là rất quan trọng để đảm bảo tính hợp lệ và tránh các rủi ro pháp lý.

Cụ thể, Nghị định 119/2018/NĐ-CP, quy định về thời điểm lập và xuất hóa đơn như sau:

Đối với hóa đơn bán hàng hóa: Thời điểm lập hóa đơn là khi chuyển giao quyền sở hữu hoặc quyền sử dụng hàng hóa từ bên bán sang bên mua, không phụ thuộc vào việc đã thu tiền hay chưa.

Đối với hóa đơn cung cấp dịch vụ: Thời điểm lập hóa đơn điện tử là khi hoàn thành việc cung cấp dịch vụ hoặc khi lập hóa đơn cung cấp dịch vụ, không kể đã thu tiền hay chưa.

Trường hợp giao hàng nhiều lần hoặc từng phần: Mỗi lần giao hàng hoặc bàn giao sẽ lập hóa đơn cho khối lượng và giá trị hàng hóa, dịch vụ tương ứng. Thời điểm lập hóa đơn điện tử là vào thời điểm giao hàng hoặc bàn giao này.

Đối với hóa đơn điện tử không có mã của cơ quan thuế: Thời điểm lập hóa đơn điện tử được xác định khi người bán ký số hoặc ký điện tử trên hóa đơn.

Hóa đơn cho các dịch vụ điện, nước, viễn thông, truyền hình: Thời điểm lập hóa đơn là trong vòng 7 ngày từ khi ghi chỉ số tiêu thụ hoặc ngày kết thúc kỳ thanh toán quy định đối với dịch vụ viễn thông, truyền hình.

Đối với hoạt động kinh doanh bất động sản, xây dựng cơ sở hạ tầng, và xây dựng nhà để bán hoặc chuyển nhượng: Nếu việc thu tiền theo tiến độ dự án hoặc tiến độ thu tiền ghi trong hợp đồng, thời điểm lập hóa đơn là khi nhận được tiền.

5. Bảo quản và lưu trữ hóa đơn đầu ra

Doanh nghiệp cần bảo quản và lưu trữ hóa đơn đầu ra theo quy định của pháp luật để phục vụ kiểm tra, thanh tra thuế. Hóa đơn cần được lưu trữ cẩn thận trong thời gian ít nhất 10 năm và đảm bảo dễ dàng truy xuất khi cần. Việc sử dụng phần mềm quản lý hóa đơn có thể giúp doanh nghiệp lưu trữ và quản lý hóa đơn một cách khoa học, giảm thiểu rủi ro mất mát hoặc sai sót.

Nguồn ảnh: Internet

6. Một số câu hỏi thường gặp

6.1. Hóa đơn đầu ra quên không kê khai xử lý như thế nào?

Nếu hóa đơn đầu ra không được kê khai, người nộp thuế cần phải thực hiện kê khai và khấu trừ bổ sung theo quy định của công văn 4943/TCT-KK do Tổng cục Thuế ban hành ngày 23/11/2015.

Ngoài ra, nếu thời điểm kê khai hóa đơn đầu ra và đầu vào không trùng khớp, người nộp thuế phải kê khai bổ sung vào kỳ tính thuế của thời điểm phát sinh giao dịch bán hàng.

6.2. Kê khai dư hóa đơn đầu ra xử lý ra sao?

Theo Khoản 8 Điều 14 Thông tư số 219/2013/TT-BTC, việc kê khai thuế GTGT được thực hiện như sau:

“Thuế GTGT đầu vào phát sinh trong kỳ nào sẽ được kê khai, khấu trừ khi xác định số thuế phải nộp của kỳ đó mà không phân biệt đã xuất hay còn để trong kho. Nếu cơ sở kinh doanh phát hiện sai sót trong việc kê khai, khấu trừ thuế GTGT đầu vào thì có thể kê khai, khấu trừ bổ sung trước khi cơ quan thuế hoặc cơ quan có thẩm quyền công bố quyết định thanh, kiểm tra thuế tại trụ sở.”

Theo Khoản 1 Điều 34 Luật Quản lý thuế số 78/2006/QH11, việc kê khai bổ sung hồ sơ khai thuế được quy định như sau:

“Trước khi cơ quan thuế hoặc cơ quan có thẩm quyền công bố quyết định thanh, kiểm tra thuế tại trụ sở người nộp thuế, nếu người nộp thuế phát hiện hồ sơ khai thuế đã nộp có sai sót gây ảnh hưởng đến số thuế phải nộp thì có thể khai bổ sung hồ sơ.”

Vì vậy, khi phát hiện sai sót liên quan đến hóa đơn đầu ra và đầu vào, người nộp thuế phải nhanh chóng thực hiện kê khai và khấu trừ bổ sung trước khi cơ quan thuế ra quyết định thanh tra.

Thực hiện kê khai bổ sung hồ sơ khai thuế khi kê khai dư hóa đơn đầu ra

Nếu người nộp thuế phát hiện kê khai dư hóa đơn đầu ra trong thời hạn nộp tờ khai, kế toán hoặc người nộp thuế cần lập Tờ khai mới và nộp lại cho cơ quan thuế. Nếu phát hiện sau thời hạn kê khai thuế, kế toán hoặc người nộp thuế cần lập tờ khai bổ sung điều chỉnh thuế GTGT.

Theo công văn 4943/TCT-KK, người nộp thuế cần làm hồ sơ khai bổ sung theo quy định tại Điểm b Khoản 5 Điều 10 Thông tư 156/2013/TT-BTC. Hồ sơ bao gồm:

- Tờ khai thuế của kỳ tính thuế bị sai sót đã được bổ sung và điều chỉnh.

- Bản giải trình khai bổ sung, điều chỉnh theo Mẫu số 01/KHBS ban hành kèm Thông tư này (nếu có phát sinh chênh lệch tiền thuế).

- Các tài liệu kèm theo giải thích số liệu trong bản giải trình khai bổ sung điều chỉnh.

Lưu ý:

- Nếu người nộp thuế khai bổ sung điều chỉnh chỉ tiêu trên tờ khai mà chỉ tiêu này được tổng hợp từ phụ lục thì khi nộp hồ sơ khai bổ sung, phải gửi kèm các phụ lục giải trình khác.

- Nếu mẫu tờ khai của kỳ tính thuế bị sai sót đã hết hiệu lực và được thay thế bằng mẫu mới, thì đơn vị sử dụng mẫu tờ khai thuế có hiệu lực tại thời điểm khai bổ sung.

Thời hạn nộp hồ sơ khai bổ sung được thực hiện theo quy định tại Khoản 2 Điều 5 Nghị định 83/2013/NĐ-CP, tức là hồ sơ khai thuế có thể nộp cho cơ quan thuế vào bất kỳ ngày làm việc nào mà không phụ thuộc vào thời hạn nộp hồ sơ khai thuế của lần tiếp theo.

6.3. Mức xử phạt khi làm mất hóa đơn đầu ra

Mức xử phạt khi làm mất hóa đơn đầu ra chưa phát hành thông báo

Theo Điều 25 Nghị định 125/2020/NĐ-CP, các mức phạt cho hành vi vi phạm quy định về khai báo mất, cháy, hỏng hóa đơn trước khi lập thông báo phát hành hoặc mua hóa đơn của cơ quan thuế nhưng chưa lập thông báo phát hành bao gồm:

| Mức xử phạt | Hành vi |

| Phạt cảnh cáo | Làm mất, cháy, hỏng hóa đơn chậm trễ từ 1-5 ngày kể từ ngày hết hạn và có tình tiết giảm nhẹ. |

| Phạt tiền từ 1 – 4 triệu đồng | Làm mất, cháy, hỏng hóa đơn quá thời hạn từ 1-5 ngày tính từ ngày hết hạn (trừ các trường hợp tại Khoản 1). |

| Phạt tiền từ 4 – 8 triệu đồng | Làm mất, cháy, hỏng hóa đơn quá thời hạn từ 6 ngày trở lên kể từ ngày hết hạn, hoặc không khai báo việc làm mất, cháy, hỏng hóa đơn. |

Mức xử phạt khi mất hóa đơn đầu ra đã thông báo phát hành

| Mức xử phạt | Hành vi |

| Phạt cảnh cáo | Mất, cháy, hoặc hỏng hóa đơn đã lập (liên 1 và liên 3) và đã kê khai, nộp thuế, có hồ sơ và chứng từ xác minh việc mua bán hàng hóa/dịch vụ và có tình tiết giảm nhẹ.Mất, cháy, hoặc hỏng hóa đơn đã lập sai (đã xóa bỏ) và người bán đã lập hóa đơn thay thế cho hóa đơn sai. |

| Phạt tiền từ 3 – 5 triệu đồng | Mất, cháy, hoặc hỏng hóa đơn đã lập (liên 2) đã kê khai, nộp thuế, có hồ sơ và chứng từ xác minh việc mua bán hàng hóa/dịch vụ và có tình tiết giảm nhẹ.Mất, cháy, hoặc hỏng hóa đơn và cần có biên bản của người bán và người mua để ghi nhận sự việc đã xảy ra. |

| Phạt tiền từ 4 – 8 triệu đồng | Mất, cháy, hoặc hỏng hóa đơn đã phát hành, đã mua từ cơ quan thuế nhưng chưa lập hóa đơn.Mất, cháy, hoặc hỏng hóa đơn (liên 2), đã kê khai nộp thuế, có hồ sơ và chứng từ chứng minh quá trình mua – bán hàng hóa/dịch vụ. Trong trường hợp người mua làm mất hóa đơn thì hai bên cần lập biên bản ghi nhận sự việc. |

| Phạt tiền từ 5 – 10 triệu đồng | Mất, cháy, hoặc hỏng hóa đơn đã lập, đã khai nộp thuế trong quá trình lưu trữ hoặc sử dụng hóa đơn. |

Hóa đơn đầu vào và hóa đơn đầu ra không chỉ là những tài liệu bắt buộc trong kinh doanh mà còn là công cụ hỗ trợ doanh nghiệp trong việc quản lý tài chính, kiểm soát chi phí và tăng hiệu quả hoạt động. Việc hiểu rõ và áp dụng đúng quy trình xử lý hóa đơn sẽ giúp doanh nghiệp tránh được các rủi ro pháp lý và tối ưu hóa quản lý tài chính.

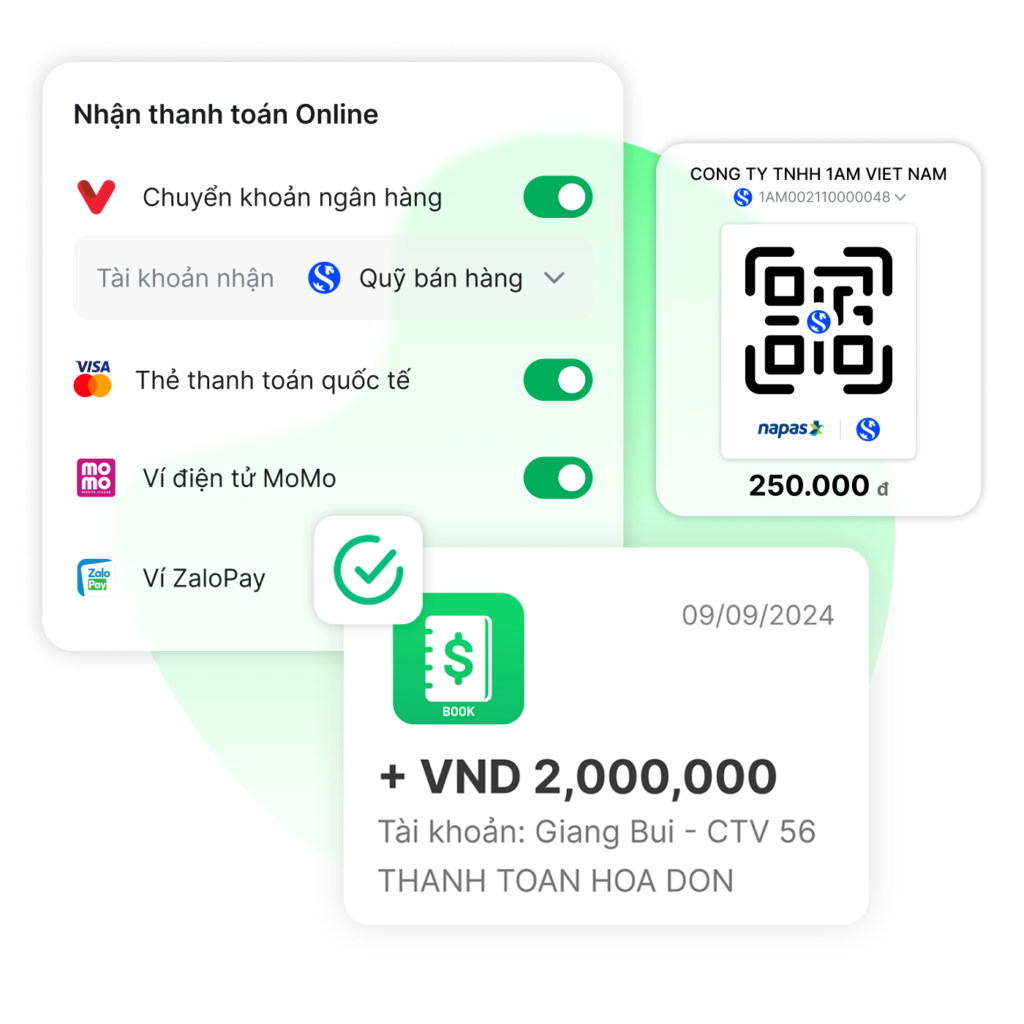

Giải pháp quản trị hóa đơn đa nền tảng Thương mại điện tử và ước tính thuế từ Finan

- Kết nối 3 sàn thương mại điện tử phổ biến nhất Shopee, Lazada, TikTok Shop vào chung 1 nền tảng.

- Đồng bộ tất cả đơn hàng từ 3 sàn TMĐT về một nơi, dễ dàng quản lý.

- Tự động tính toán phần giá trị hóa đơn, ước tính thuế chi tiết, chính xác.

- Tải về toàn bộ dữ liệu đơn hàng, xuất file báo cáo trực tiếp lên cơ quan thuế nhanh gọn.

- Toàn bộ quy trình tự động kéo dữ liệu đơn hàng, ước tính thuế hoàn toàn MIỄN PHÍ.

>> Mời bạn xem thêm:

Hóa đơn điện tử là gì? 6 điều doanh nghiệp nhất định phải biết

Thuế doanh nghiệp: Định nghĩa, cách tính thuế theo quy mô cùng thời hạn nộp

Các chỉ số quan trọng trong báo cáo dòng tiền

Virtual Account và thu hộ qua Virtual Account cho doanh nghiệp